Marktkonsolidierung droht: Warum viele Online-Pureplayer sterben

25.02.2016

Marktteilnehmer sehen bislang keine Marktbereinigung

Prognose: Für viele Online-Händler wird es tatsächlich eng

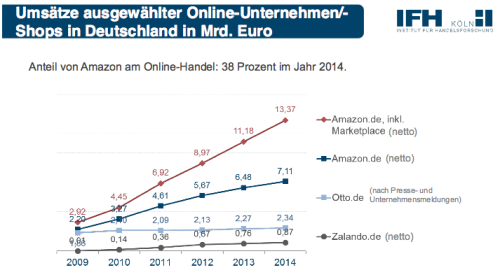

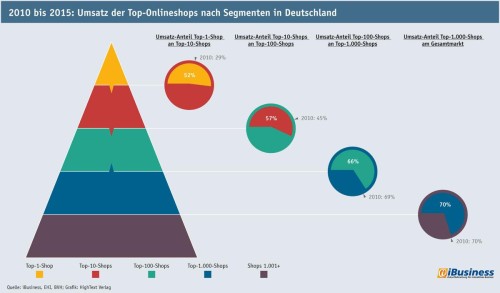

Doch wie passt das zusammen mit den Erfahrungen aus dem Markt, wo selbst Online-Händler in kleineren Umsatzregionen nach wie vor stark wachsen? Die Antwort ist einfach. So mögen die Angaben von Plenty Markets zwar stimmen. Die ERP-Software nutzen allerdings nur ein paar tausend Händler hierzulande. Die Zahlen können damit lediglich eine Momentaufnahme darstellen, da es laut einer zweiten Analyse von iBusiness.de rund eine halbe Mio. Online-Shops in Deutschland gibt. Für die Untersuchung wurde unter anderem berücksichtigt, wie viele Unternehmen auf der eigenen Website einen Online-Shop betreiben oder Waren auf Online-Marktplätzen in Deutschland anbieten. Eine halbe Mio. Shops lassen sich aber nur schwer überblicken. Selbst wenn also immer wieder Online-Pureplayer aufgeben, dürfte man das an vielen Stellen gar nicht mitbekommen. Die iBusiness-Analyse zeigt aber auch so schon jetzt, dass die Gesamtzahl aller Shops etwas gesunken ist - und das sogar zu einem Zeitpunkt, in dem alle Online-Pureplayer sogar noch eine komfortable Ausgangsbasis haben. So wurden nach einer Marktanalyse vom IFH im vergangenen Jahr rund 46 Mrd. Euro brutto (inkl. MwSt.) hierzulande online umgesetzt. Damit gab es im deutschen Online-Handel auch 2015 ein zweistelliges Wachstum. In den kommenden Jahren könnte das Wachstum aber abflachen. So ist die Sättigungsgrenze bei Büchern, Consumer Electronics und Fashion fast erreicht, weiteres Potenzial für Wachstum sieht das IFH in erster Linie bei "Nachzüglerkategorien" wie Lebensmitteln (siehe Grafik). Vor diesem Hintergrund dürfte der Verdrängungswettbewerb für viele Anbieter in den kommenden Jahren also durchaus härter werden. Und nichts anders hat Hudetz mit seiner Prognose ja auch in Aussicht gestellt. Denn er geht ja davon aus, dass es Online-Händler in der Zukunft immer schwerer haben werden. Über den Zeitrahmen kann man sicher streiten. Denn ob sich der Markt nun bereits in drei Jahren konsolidiert oder vielleicht doch erst in zehn Jahren, lässt sich vorab schwer prognostizieren. Sicher ist aber in jedem Fall, dass sich die Werte von Plenty Markets und die aktuellen Stimmungsbilder auf die Gegenwart beziehen. Und die kann ja durchaus für einige Online-Händler derzeit rosig sein, solange der Markt an sich ja nach wie vor wächst. Sobald das aber einmal nicht mehr der Fall sein sollte, dürfte es für viele Online-Händler tatsächlich eng werden - vor allem, wenn Shop-Profil, Sortiment und Service austauschbar sind.Abonnieren Sie unseren kostenlosen wöchentlichen Newsletter!